三星、海力士和美光的财报上,利润率高得令人咋舌,而全球智能手机厂商和服务器采购部门正为内存条的价格愁眉不展。

“老天爷,这内存条价格是坐火箭了吧?”2018年初,不少电脑装机爱好者望着购物车里翻了一番的DDR4内存价格,忍不住抱怨。这一年,DRAM产业迎来了前所未有的繁荣期,全年产值预计增长超过30%,规模达到960亿美元-2。

而在专业分析机构IC Insights的眼中,DRAM市场更是将成为首个年销售额突破1000亿美元的单一集成电路产品类别,同比增长高达39%-8。

2018年的DRAM市场,堪称半导体行业的印钞机。数据会说话,根据权威市场研究机构集邦咨询的数据,这一年DRAM产业总产值预计突破960亿美元,年增长率稳稳超过30%-2。

如果你觉得这个数字还不够震撼,那么IC Insights的报告则显示,DRAM市场年增幅高达39%,将历史性地突破千亿美元大关-8。

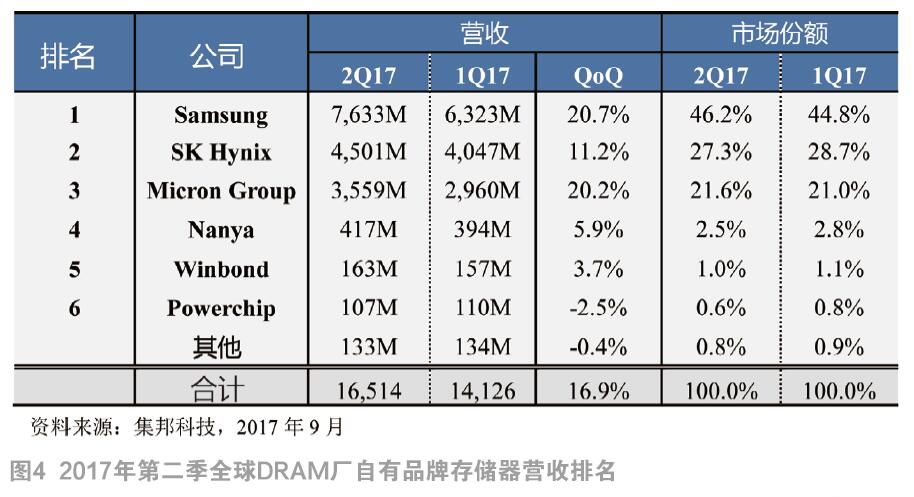

这种增长不是昙花一现,而是一个持续的过程。2018年第二季度,全球DRAM营收环比增长11.3%,再创历史新高-5。

最直接感受到这股热潮的是三大巨头——三星、SK海力士和美光。它们的利润率简直高得吓人:三星的营业利润率一度达到69%,SK海力士为63%,美光也有60%-5。

那么问题来了,2018年DRAM市场为啥这么火?简单来说就四个字:供不应求。

从供给侧看,整个2018年DRAM产业在晶圆厂端几乎没有新增产能,仅靠制程从20纳米级别向1X/1Y纳米微缩带来的位元增长-6。

三星原本计划将部分DRAM产线转换为影像传感器产线,导致DRAM投片量减少-4。虽然它试图通过华城16产线与平泽厂二楼的增设投资弥补,但整体新增产能仍然有限-4。

SK海力士的新厂产能更是要等到2019年才可能量产-6。供给端的这种谨慎态度,直接导致了市场紧张。

需求侧却是另一番景象。智能手机内存容量持续升级,服务器与数据中心需求强劲,甚至加密货币挖矿热也带动了特殊DRAM产品的需求-6。

一个有趣的例子是,比特大陆计划推出的以太坊矿机,每个特殊应用集成电路芯片就需要搭载172颗1GB的DDR3晶粒-4。这种特殊需求进一步加剧了市场紧张。

尽管全年行情火爆,但敏锐的观察者已经在2018年年中发现了市场转变的迹象。第二季度,图像处理内存因加密货币需求增温,价格涨幅高达15%,但其他应用类别的内存季涨幅已经收敛至约3%-5。

到了第三季度,价格增长明显放缓。个人电脑制造商在7月份议定的合约价格显示,DRAM均价为34.5美元,较前一季仅上涨约1.5%-5。

集邦咨询在8月份明确指出,“整体DRAM价格的峰值已经到来”-5。这一判断基于几个关键观察:需求端成长有限,供给端产能集中在下半年开出,加上现货价持续走跌。

市场对2018年DRAM的期待与实际情况形成了微妙反差。年初时,业界普遍预期DRAM热度将持续,供不应求态势依旧-6。而到了下半年,涨价难度的增加和买方巨大的成本压力,暗示着市场即将转向。

2018年DRAM价格变化趋势

| 时间 | 价格趋势 | 关键影响因素 |

|---|---|---|

| 第一季度 | 各类产品持续上涨,服务器内存涨幅5-8% | 智能手机旺季效应,数据中心需求强劲-2 |

| 第二季度 | 整体仍上涨,图像处理内存涨幅达15% | 加密货币挖矿需求增温-5 |

| 第三季度 | 涨幅大幅收敛,PC DRAM仅上涨1.5% | 需求端成长有限,供给端产能逐步开出-5 |

| 第四季度 | 预计难有显著涨幅,价格峰值已现 | 现货价持续走跌,买方成本压力巨大-5 |

2018年的DRAM市场不仅仅是价格的狂欢,也是技术激烈竞争的一年。三星、SK海力士和美光都在加速制程微缩,从20纳米级别向1X/1Y纳米推进-6。

三星除了维持1X纳米制程高产出比重外,部分产线扩产以及平泽厂二楼的DRAM产能,继续向下一代1Y纳米制程转进-5。

随着平泽厂产能扩增,预期1X+1Y纳米产出比重在2018年底合计达70%,并于2019年持续提升-5。

与此同时,一场地缘政治的博弈也在悄然展开。中国反垄断机构已经盯上三星、SK海力士与美光这三家DRAM大厂,甚至传出它们可能面临8亿至80亿美元罚款的风险-4。

表面上是解决中国终端应用厂商面临存储器涨价的困境,实际上可能为未来中国存储器厂商争取谈判筹码-4。

站在2018年底回望,这一年的DRAM市场繁荣实际上为整个行业带来了深远影响。持续的高利润使主要厂商有充足资金投入下一代技术研发。

比如GDDR6标准显示最大数据率可达16至18Gb/s/针脚,而16Gb高密度DRAM也在10纳米工艺节点中推出-1。这些技术进步为高性能计算、游戏图形、移动设备和人工智能应用提供了更强动力。

中国发展DRAM产业的决心在2018年变得尤为明显。尽管面临无技术授权来源、存储器人才短缺等挑战,但中兴通讯事件更加激发了中国发展半导体核心产品的动能-4。

2018年DRAM市场的疯狂最终证明了一个简单道理:在高度集中的市场中,供需关系的微小波动就能引发价格的剧烈变化。对于这个至关重要的电子元件,全球供应链的稳定性和多样性问题,在2018年被提到了前所未有的高度。

提问一:2018年DRAM价格这么高,对普通消费者有什么实际影响?

说实话,影响可大了!最直接的感受就是买电脑、手机得多掏钱了。2018年装一台游戏电脑,内存条的成本可能比前一年高出好几百甚至上千元。手机也一样,厂商为了控制整机成本,可能会在你看不见的地方减配。

不过啊,这事儿也得看两面。DRAM厂商赚得盆满钵满,才有更多钱投入研发。像2018年推出的GDDR6标准,数据率能达到16-18Gb/s/针脚-1,咱们现在能用上性能更强的显卡和游戏主机,也得部分感谢那段“高价期”带来的研发资金。

提问二:2018年后DRAM市场变化这么大,现在是不是投资相关公司的好时机?

这个问题有点意思,但得泼点冷水——投资不能只看过去表现。2018年那种疯狂涨价的情况很难再现了,因为市场已经变得更加理性。

现在投资得看几个新趋势:一是DDR5的普及速度,二是新型存储技术如HBM(高带宽内存)的发展,三是中国厂商的进展。特别是中国那边,虽然2018年底到2019年要量产还有疑虑-4,但长期看肯定会改变市场格局。

另外啊,现在云计算、人工智能对存储的需求模式和以前不一样了,更看重能效和带宽。像“近内存处理”这种新架构正在兴起-9,可能会改变整个行业生态。投资前最好研究这些技术趋势,而不只是看价格周期。

提问三:中国DRAM产业在2018年面临哪些机遇与挑战?

2018年对中国DRAM产业来说,真是机遇与挑战并存的特殊年份。挑战明摆着:技术门槛高,人才短缺,国际巨头已经形成了专利壁垒和市场垄断-4。

当时有分析认为,2018年底到2019年中国要进入存储器国产化的量产“恐有疑虑”-4。但机遇也同样明显:国家安全和信息自主的迫切需求,加上中兴事件带来的警醒,让发展自主DRAM产业成为国家战略。

2018年中国反垄断机构对三大DRAM厂商的调查-4,表面是应对价格问题,深层是在为本土产业争取发展空间。长远看,中国庞大的市场需求和持续的政策支持,肯定会催生出有竞争力的DRAM企业,只是需要时间和耐心。